チビ太ですぅ。

国内販売、国外輸出販売など物販ビジネスにおいて

切っても切れない関係にあるのが消費税です。

消費税を理解せずに物販ビジネスを続けてゆくのは困難です。

売上の大小に関わらず 消費税の仕組みについて理解することは自分を助ける事に繋がります。

今まで税務の事を敬遠していたあなたへ!!

これを機会に是非とも覚えましょう。

これから説明する内容は

・既に国内外物販に携わっているが消費税とは何ぞや?という方。

・これから国内外物販に携わろうとしている個人事業主と中小零細企業向けの内容となっております。

限られた時間の中で最大限に分かりやすく説明してゆくので

中規模以上の法人に対する細かい部分の説明を省いての説明になります。

せどらー、国内物販、海外輸出物販、スモールビジネスオーナー に特化した内容となっております。

大企業に向けた内容ではありませんのでご理解のほどお願い致します。

そもそもこんなブログ見るわけないか、、 てへぺろ

Contents

消費税の仕組み

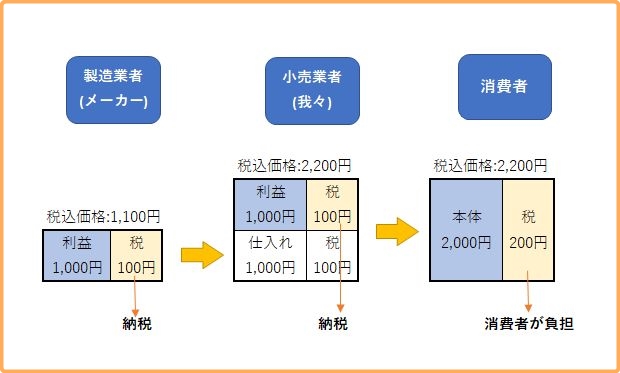

消費税は通称 預かり税と言われています。

消費税を受け取った事業者は、受け取った消費税から経費にかかった消費税を差し引きして

原則としてその差額を納付します。

商品の流通に携わった各事業者がそれぞれ納税する形になります。

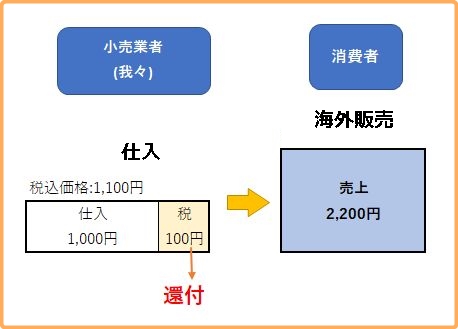

私たちは上記の図では小売業者の位置になります。

税込価格1100円(内消費税100円)で商品を仕入れ

税込価格2200円(内消費税200円)で販売

最終的に税込価格2200円(内消費税200円)で購入した消費者が消費税の200円を支払うのですが、

流通に携わった造業者(メーカー)と小売店(我々)が100円づつ消費税を国に納める。

という流れになります。

OKでしょうか?

ここで重要なポイントがあります。

国内物販小売店(我々)の利益ですが、

2200円(販売代金)ー 1100円(仕入額)= 1100円(利益)

で計算している方が多いと思います。

ですが本来は

2200円(販売代金)ー 1100円(仕入額)= 1100円 – 100円(消費税)= 1000円(利益)

が正しい利益です。

大事な事なのでもう一度、

例)A商店

1年間の売上が 1100万円(税込) 仕入額が 550万円(税込)でした。

その際の利益は

1100万円(税込)ー 550万円(税込)= 550万円(税込)

ではなく、

1100万円(税込)ー 550万円(税込)= 550万円(税込)― 50万円(消費税)= 500万円 となります。

50万円(消費税)は保管しておき1年に一度 国に納税しなければならないのです。

本来は保管しておかなければならない 預かっているだけの50万円の消費税 を 使い込む個人や法人がおり

個人ですと確定申告時期、法人ですと決算時期に 焦って資金繰りに追われる方がいるのも事実です。

基本的な消費税のシステムをご理解していただけましたか?

課税事業者と免税事業者

消費税の納税義務者は事業者であり消費者から預かった消費税を国に納めなくてはなりませんが、すべての事業者にその納税義務があるわけではありません。

消費税の納税義務者には、課税事業者 と 免税事業者という2つの区分があります。

課税事業者 に該当する場合には納税義務があり、

免税事業者 に該当する場合には納税義務が免除されます。

前項では、消費者から預かった消費税を利益として計算せずに保管して納税しなければならないという話しをしましたが

実は ある基準 を満たし 免税事業者 になると前項で説明した預かり消費税を納税しなくても良いのです。

消費税分が利益に変わるのです。それって凄い事ですよね。

先程の 例)A商店

で説明しますね。

免税事業者の場合は

1100万円(税込)ー 550万円(税込)= 550万円(税込)の利益となります。

課税事業者の場合は

1100万円(税込)ー 550万円(税込)= 550万円(税込)― 50万円(消費税)= 500万円 の利益となります。

課税事業者と免税事業者の違いで 年間の利益が 50万円 変わってくるということです。

スモールビジネスの個人事業主や、中小企業にとって 50万円 という数字は小さい金額ではありません。

皆さんならどちらの事業者になりたいですか?

勿論 免税事業者 ですよね。

次の項目ではどうすれば 免税事業者になれるのかを説明してゆきます。

課税事業者と免税事業者の判定基準

判定基準においては細かい基準が沢山あるのですが、今回は大まかにスモールビジネス(年間売上1000万円以下)としての前提で進めてゆきます。

免税事業者の基準

基準期間における課税売上高が1,000万円以下である場合には、納税義務が免除されます。免税事業者になるということです。

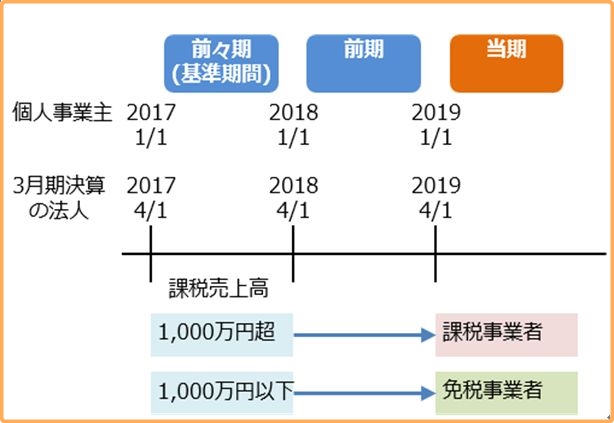

・基準期間

個人事業者はその年の前々年、法人はその事業年度の前々事業年度のことをいいます。

次の図をご覧ください。

新規で法人を起ち上げたり、個人事業主の登録をした初年度の前々期の売上はというと

勿論0円ですから初年度から2年間は免税業者なのです。

(例外として2期目に資本金を1000万以上に増やす。給与の支払いが1000万円以上などの事業者は課税事業者となってしまいますがスモールビジネスにはほぼ縁遠い話です)

このことから、

・設立1期目の法人、設立2期目の法人

(いずれも事業年度開始の日における資本金の額が1,000万円未満という条件付き)

・個人開業届を提出した個人事業主の初年度と次年度

上記の2パターンはほぼ問答無用で免税事業者となりますので安心してください。

課税事業者の基準

設立3期目の法人、個人事業主になると 課税事業者になる可能性が出てきます。

前々期の売上が1000万円を超えていると課税事業者の対象になります。

3期目以降も 売上が1000万円を超えなければ 引き続き免税事業者のままです。

※注

(あくまでもスモールビジネスを前提とした説明です。大企業の子会社などは細かい要件などがありますので詳細は税務署に相談してください)

国内物販と海外輸出では消費税の扱いが違う

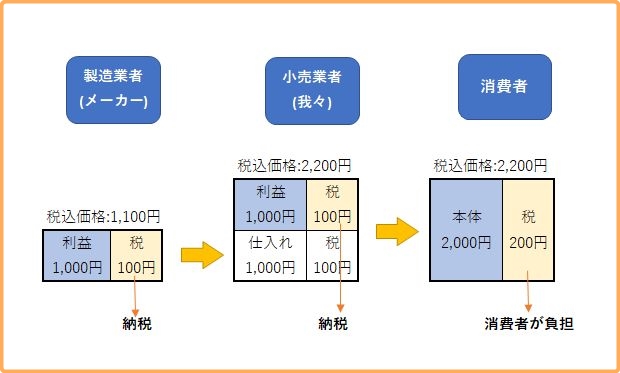

国内販売

流通に携わった全員が消費税を負担する事になります。

メーカ― 100円

店舗(私たち)100円

消費者 200円

小売業者(我々)の利益

売上2200円 - 仕入1100円 = 1100円 - 消費税100円 = 利益 1000円

海外輸出では

消費者が消費税を負担する必要はありません。

税込価格1100円(内消費税100円)で商品を仕入れ

税ナシ価格 2200円で販売することになります。

海外に販売するときは消費税という概念が消えますので

本体価格が2200円になり、国内で同じ価格で販売した時より利益が増えるのです。

売上2200円 - 仕入1100円 = 利益1100円

ではでなく

仕入時に支払っていた 消費税 100円 が還付されるのです。

利益1100円 + 消費税還付 100円 = (利益)1200円

国内で販売するという前提で仕入時に先に支払っている 100円 の消費税ですが

消費税が適応されない海外に販売した際には、余計に払っていた税金として

還付されるのです。

8%から10%への増税の影響

国内物販の場合

消費税の引き上げにより、国内での仕入価格は上昇します。

販売価格も2%アップすれば問題ないのですが、、、

転売、せどり業界ではそうはならないと思います。

販売時は内税表示が多いと思われますので、

できるだけ安い商品を購入しようという消費者と1円でも安くして売りきってしまいたい事業者がタッグを組み

価格は増税前の据え置きになる事が多いと予想されます。

海外輸出の場合

消費税の引き上げにより、国内での仕入価格は上昇します。

販売価格は据え置きですが、仕入の際に支払っている 10%の消費税が還付されます。

国内販売では売上の減少が懸念されますが

海外輸出では逆に利益(払い過ぎているだけなのですが)増える事となります。

同じ物販でも 国内販売と海外輸出では消費税に対しての認識の違いがあることが

わかっていただけたと思います。

消費税の還付方法

結論から先に申し上げますと、あえて 課税業者 になる必要があります。

確定申告(決算時)に消費税の納税義務がない免税業者の認定をうけていたら

還付を受けることは出来ないのです。

そのようなルールですので従うしかありません。

具体的に何をすれば良いかと言うと

個人事業主の場合

初年度の場合には12月末日まで。2年目以降に適用したい場合には、適用しようとする年度が始まるまでに

「課税事業者選択届出書」というものを事前提出する必要があります。

法人の場合

「課税事業者選択届出書」の提出期限は、適用を受けようとする課税期間初日の前日までとなっています。

たとえば、4月1日~3月31日の事業年度で翌期から課税事業者になる場合は

今期の3月31日までに「課税事業者選択届出書」を税務署へ提出すれば翌期から仕入にかかった消費税を受け取れるようになります。

また、4月1日~3月31日の事業年度で「課税事業者選択届出書」を税務署へ提出するのが

今期の4月1日になってしまった場合は、今期は課税事業者になることはできません。

さらに翌期の4月1日~3月31日の事業年度で課税事業者となるので気を付けましょう。

還付金の受け取り方、時期

還付金の受取は、税務申告書への記載で指定することが可能です。

預貯金口座への振込方法と、ゆうちょ銀行又は郵便局での受取方法を選択できます。

申告の内容にもよりますが、一般的に還付金受取には、申告書を提出してから約1ヶ月~1.5ヶ月程度かかります。

現状は国内販売より海外輸出が有利!?

国内販売と海外輸出の話をしてきましたが、消費税が8%の現在でも消費税が免除される海外輸出の方がメリットは大きいでしょう。

10%に上がればより一層輸出の強みが発揮されそうです。

もし利益が0円だったとしても、消費税の還付が受けられるので正確には利益はプラスになるのです。

国内では消費税が10%になることにより、消費者が物を買わなくなるのでは?

ということも懸念されていますが海外では関係ありません。

現状ではやはり国内販売よりも、メリットのある海外輸出の方が有利と言えるでしょう。

まとめ

免税事業者である輸出事業者が「課税事業者選択届出書」を税務署へ提出することによって

納税する消費税を0円にするだけでなく、仕入にかかった消費税を受け取ることができるようになります。

売上にかかる消費税よりも仕入にかかる消費税のほうが常に上回る場合は

免税事業者よりも課税事業者に変更したほうがお得だということです。

これから海外輸出事業を始めようと思っている事業者は

提出期限のタイミングに気をつけながら、この還付テクニックを活用してみてください。